電力自動(dòng)化行業(yè)應(yīng)用廣泛

電力自動(dòng)化和人們的日常生活以及工業(yè)生產(chǎn)密切相關(guān),同時(shí),它也是高新技術(shù)產(chǎn)業(yè)的重要組成部分,廣泛應(yīng)用于工業(yè)、農(nóng)業(yè)、國(guó)防等領(lǐng)域,在國(guó)民經(jīng)濟(jì)中發(fā)揮著重要的作用。

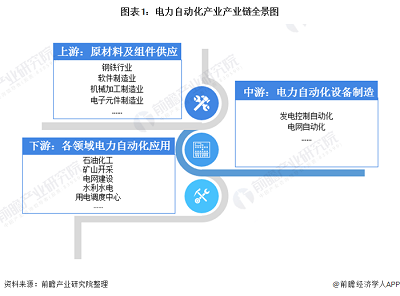

1、電力自動(dòng)化產(chǎn)業(yè)鏈涉及領(lǐng)域廣泛

電力自動(dòng)化是基于先進(jìn)的網(wǎng)絡(luò)通訊、自動(dòng)化控制、微機(jī)繼電保護(hù)技術(shù)以及可靠產(chǎn)品,為用戶提供現(xiàn)代化的設(shè)備監(jiān)視控制管理和遠(yuǎn)程在線監(jiān)測(cè),確保電力系統(tǒng)的穩(wěn)定可靠供應(yīng)以及最優(yōu)化的電力負(fù)荷管理的系統(tǒng)結(jié)構(gòu),是現(xiàn)代電力工業(yè)不可或缺的重要組成部分。

目前我國(guó)電力自動(dòng)化產(chǎn)業(yè)已經(jīng)形成了較為成熟的產(chǎn)業(yè)鏈,產(chǎn)業(yè)鏈上游為電力自動(dòng)化設(shè)備制造的原材料和組件供應(yīng),涉及鋼鐵行業(yè)、軟件制造業(yè)、機(jī)械加工制造業(yè)以及電子元件制造業(yè);

中游為電力自動(dòng)化設(shè)備制造,按照應(yīng)用領(lǐng)域的不同可以分為發(fā)電控制自動(dòng)化設(shè)備制造和電網(wǎng)自動(dòng)化設(shè)備制造糧大類;

下游為電力自動(dòng)化的應(yīng)用領(lǐng)域,也同樣分為電網(wǎng)自動(dòng)化和電廠自動(dòng)化,電廠自動(dòng)化下游主要是發(fā)電機(jī)組,電網(wǎng)自動(dòng)化應(yīng)用領(lǐng)域較為廣泛,包括石油化工領(lǐng)域、礦山開采領(lǐng)域、水利水電領(lǐng)域等。

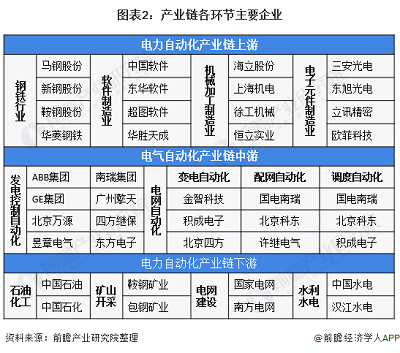

從企業(yè)上看,電力自動(dòng)化上游涉及領(lǐng)域較廣,企業(yè)數(shù)量較多,除部分產(chǎn)品由于技術(shù)原因被一定程度上壟斷之外,其余原材料及組件基本處于完全競(jìng)爭(zhēng)狀態(tài),良好的材料及組件供應(yīng)為電力自動(dòng)化制造的發(fā)展打下了堅(jiān)實(shí)的基礎(chǔ);

中游電力自動(dòng)化制造企業(yè)可以分為發(fā)電廠自動(dòng)化設(shè)備制造企業(yè)及電網(wǎng)自動(dòng)化設(shè)備制造企業(yè),受益于國(guó)家政策支持,電網(wǎng)自動(dòng)化設(shè)備市場(chǎng)需求較大,大多數(shù)企業(yè)也集中于此;

下游為應(yīng)用領(lǐng)域,主要是電網(wǎng)建設(shè)領(lǐng)域需求較大。

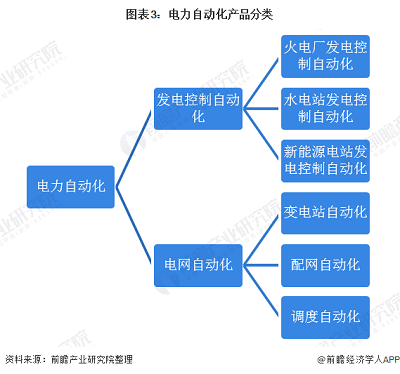

從產(chǎn)業(yè)鏈來看,電力自動(dòng)化主要可以分為發(fā)電控制自動(dòng)化和電網(wǎng)自動(dòng)化兩種類型的產(chǎn)品。電網(wǎng)自動(dòng)化產(chǎn)品中,配網(wǎng)自動(dòng)化是目前最熱門的細(xì)分領(lǐng)域,我國(guó)電力系統(tǒng)對(duì)電力自動(dòng)化設(shè)備需求最大。

在發(fā)電自動(dòng)化方面,由于國(guó)家對(duì)節(jié)能環(huán)保日益看重,因此發(fā)電環(huán)節(jié)有從火電、水電向新能源發(fā)電轉(zhuǎn)移的趨勢(shì),而新能源發(fā)電的自動(dòng)化技術(shù)要求也較高,對(duì)各市場(chǎng)參與主體的挑戰(zhàn)較大。因此,發(fā)電自動(dòng)化市場(chǎng)相對(duì)冷淡。

2、中國(guó)電力自動(dòng)化市場(chǎng)需求穩(wěn)定增長(zhǎng),配電占據(jù)主流

——下游需求穩(wěn)定增長(zhǎng)

近年來,電力自動(dòng)化下游應(yīng)用領(lǐng)域需求均呈穩(wěn)定增長(zhǎng)狀態(tài),下游應(yīng)用需求的增長(zhǎng),不斷助推電力自動(dòng)化行業(yè)快速發(fā)展。

2019年,我國(guó)發(fā)電裝機(jī)容量再創(chuàng)新高,全年累計(jì)裝機(jī)20.10億千瓦,較2018年增長(zhǎng)5.85%。發(fā)電控制自動(dòng)化設(shè)備為發(fā)電系統(tǒng)設(shè)備和系統(tǒng)運(yùn)行提供保障,發(fā)電裝機(jī)容量保持穩(wěn)定增長(zhǎng),對(duì)相應(yīng)的運(yùn)用保護(hù)測(cè)控裝置、安全自動(dòng)裝置和自動(dòng)化系統(tǒng)等發(fā)電控制自動(dòng)化產(chǎn)品提出更多的需求,助推電力自動(dòng)化產(chǎn)業(yè)快速發(fā)展。

與此同時(shí),電網(wǎng)工程投資方面對(duì)電網(wǎng)自動(dòng)化設(shè)備的需求也較為穩(wěn)定。雖然2019-2020年電網(wǎng)工程投資規(guī)模有所下降,但根據(jù)前瞻產(chǎn)業(yè)研究院對(duì)《關(guān)于加強(qiáng)和規(guī)范電網(wǎng)規(guī)劃投資管理工作的通知》等政策文件的分析,電網(wǎng)工程投資規(guī)模的下降是由于電網(wǎng)投資監(jiān)管的強(qiáng)化,其本質(zhì)上是電網(wǎng)建設(shè)將從高速增長(zhǎng)階段轉(zhuǎn)向高質(zhì)量發(fā)展階段的信號(hào)。

而電網(wǎng)建設(shè)的高質(zhì)量發(fā)展,也意味著對(duì)電力系統(tǒng)的自動(dòng)化和智能化建設(shè)要求不斷提高,一定程度上將促進(jìn)對(duì)電網(wǎng)自動(dòng)化產(chǎn)品的需求。

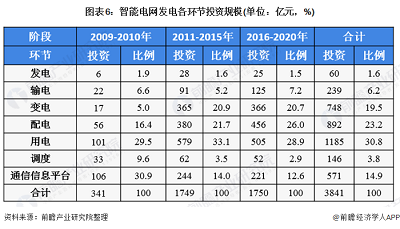

《國(guó)家電網(wǎng)智能化規(guī)劃總報(bào)告》來看,變電、配電和用電環(huán)節(jié)的自動(dòng)化建設(shè)是智能電網(wǎng)建設(shè)的重中之重。報(bào)告中規(guī)劃了三個(gè)階段的電網(wǎng)智能化投資,自動(dòng)化設(shè)備需求也隨之而來,我國(guó)電力行業(yè)各個(gè)環(huán)節(jié)的需求共同助推電力自動(dòng)化行業(yè)快速發(fā)展。

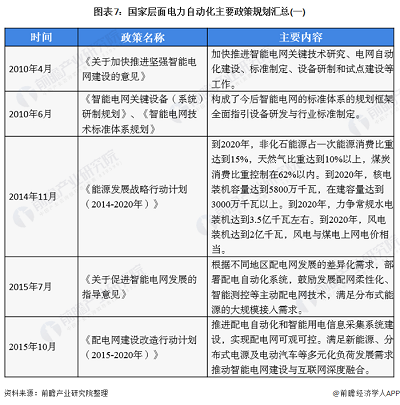

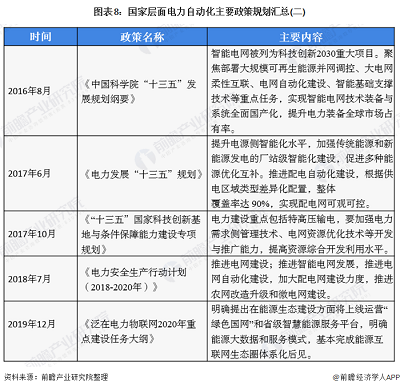

3、中國(guó)電力自動(dòng)化國(guó)家層面政策頻發(fā)

2010年以來,國(guó)家對(duì)電力行業(yè)以及電力自動(dòng)化行業(yè)大力支持,出臺(tái)多項(xiàng)政策扶持電力基礎(chǔ)設(shè)施以及電力自動(dòng)化產(chǎn)業(yè)不斷發(fā)展。尤其是智能電網(wǎng)及配電網(wǎng)建設(shè),都對(duì)電力自動(dòng)化行業(yè)的發(fā)展做出了明確的指示,2015年《配電網(wǎng)建設(shè)改造行動(dòng)計(jì)劃》中指出推進(jìn)配電自動(dòng)化和智能用電信息采集系統(tǒng)建設(shè),實(shí)現(xiàn)配電網(wǎng)可觀可控;

2017年《電力發(fā)展“十三五”規(guī)劃》中指出,推進(jìn)配電自動(dòng)化建設(shè),根據(jù)供電區(qū)域類型差異化配置,整體覆蓋率達(dá) 90%;

2019年12月,《泛在電力物聯(lián)網(wǎng)2020年重點(diǎn)建設(shè)任務(wù)大綱》發(fā)布,再度推進(jìn)電網(wǎng)智能化與自動(dòng)化建設(shè)。國(guó)家國(guó)家層面的政策規(guī)劃頻發(fā),有力地推動(dòng)了電力自動(dòng)化行業(yè)的發(fā)展。

4、中國(guó)電力自動(dòng)化行業(yè)市場(chǎng)規(guī)模穩(wěn)步提升 南瑞系為行業(yè)龍頭

——行業(yè)領(lǐng)先企業(yè)市場(chǎng)規(guī)模穩(wěn)步提升

從九十年代開始,繼我國(guó)科研院所自主研發(fā)的微機(jī)型繼電保護(hù)裝置推出后,具有自主知識(shí)產(chǎn)權(quán)的電力自動(dòng)化設(shè)備相繼開發(fā)成功,電力自動(dòng)化行業(yè)從此進(jìn)入國(guó)產(chǎn)化時(shí)代,尤其在電網(wǎng)自動(dòng)化領(lǐng)域,國(guó)產(chǎn)高壓線路保護(hù)、調(diào)度自動(dòng)化系統(tǒng)、變電站綜合自動(dòng)化等裝置和系統(tǒng)迅速得到推廣和應(yīng)用。

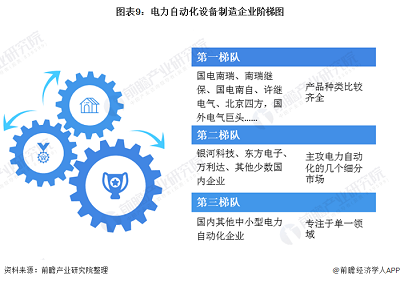

同時(shí),國(guó)內(nèi)的電力自動(dòng)化企業(yè)也得到較快發(fā)展,產(chǎn)品品種增加、質(zhì)量提升、企業(yè)規(guī)模擴(kuò)張,出現(xiàn)了在行業(yè)內(nèi)具有較強(qiáng)影響力和地位的企業(yè),屬于電力自動(dòng)化行業(yè)的第一梯隊(duì)的有國(guó)電南瑞、南瑞繼保,國(guó)電南自、許繼電氣、北京四方等。第一梯隊(duì)產(chǎn)品種類比較齊全,主要產(chǎn)品也集中于技術(shù)水平要求較高,利潤(rùn)率也較高的110KV以上電力自動(dòng)化產(chǎn)品。

處于電力自動(dòng)化行業(yè)的第二梯隊(duì)的若干大廠商大多數(shù)采用專注化戰(zhàn)略,主攻市場(chǎng)的幾個(gè)細(xì)分市場(chǎng),而不是全面出擊,從而集中資源建立企業(yè)的核心競(jìng)爭(zhēng)力,逐步培養(yǎng)規(guī)模產(chǎn)品的運(yùn)作能力。

例如,東方電子在縣級(jí)調(diào)度自動(dòng)化領(lǐng)域仍然具有很強(qiáng)的市場(chǎng)影響力,金智科技在發(fā)電廠用電自動(dòng)化市場(chǎng)取得了較大份額,而萬力達(dá)電氣在廠礦企業(yè)繼電保護(hù)和電氣綜合自動(dòng)化市場(chǎng)居于領(lǐng)先地位。

我國(guó)其他電力自動(dòng)化的中小企業(yè)基本都處于第三梯隊(duì),這類企業(yè)技術(shù)投入小,很少擁有自己獨(dú)有的技術(shù)專利,生產(chǎn)出來的電力自動(dòng)化產(chǎn)品多為低端產(chǎn)品且同質(zhì)化較為嚴(yán)重,一般專注于單一領(lǐng)域的系列產(chǎn)品,靠?jī)r(jià)格競(jìng)爭(zhēng)來獲取市場(chǎng)份額。

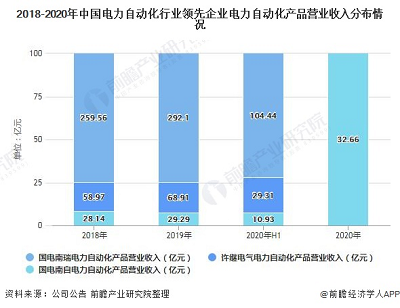

從電力自動(dòng)化行業(yè)領(lǐng)先企業(yè)的營(yíng)收變化情況來看,電力自動(dòng)化行業(yè)近年來市場(chǎng)規(guī)模穩(wěn)步提升。2019年,國(guó)電南瑞、許繼電氣、國(guó)電南自電力自動(dòng)化產(chǎn)品的營(yíng)業(yè)收入分別為292.10億元、68.91億元和29.29億元,分別較2018年增長(zhǎng)12.54%、16.86%和4.09%。

2020年上半年,受新冠疫情影響,這三家企業(yè)電力自動(dòng)化產(chǎn)品的營(yíng)收略有下滑,但2020年末已逐漸恢復(fù)正增長(zhǎng)。2020年末,國(guó)電南自電力自動(dòng)化產(chǎn)品實(shí)現(xiàn)營(yíng)業(yè)收入32.66億元,較2019年增長(zhǎng)11.51%。(國(guó)電南瑞、許繼電氣2020年財(cái)報(bào)尚未披露)

5、發(fā)電自動(dòng)化競(jìng)爭(zhēng)較為激烈

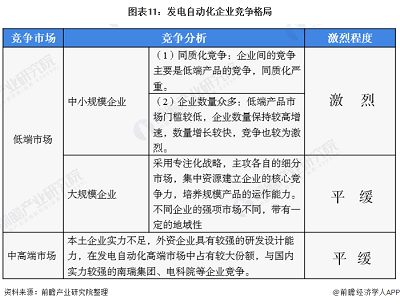

從電力自動(dòng)化的細(xì)分領(lǐng)域發(fā)電自動(dòng)化自動(dòng)化的市場(chǎng)競(jìng)爭(zhēng)情況來看,其主要分為低端市場(chǎng)和中高端市場(chǎng)。在低端市場(chǎng),由于進(jìn)入門檻較低,企業(yè)數(shù)量眾多,發(fā)電自動(dòng)化市場(chǎng)形成了以國(guó)內(nèi)企業(yè)為主的激烈競(jìng)爭(zhēng)格局;

而在中高端市場(chǎng),國(guó)外廠商憑借強(qiáng)大的技術(shù)研發(fā)實(shí)力和資金優(yōu)勢(shì)占有較大的市場(chǎng)份額。整體來說,發(fā)電自動(dòng)化的競(jìng)爭(zhēng)較為激烈。

6、電網(wǎng)自動(dòng)化以南瑞系為主導(dǎo)

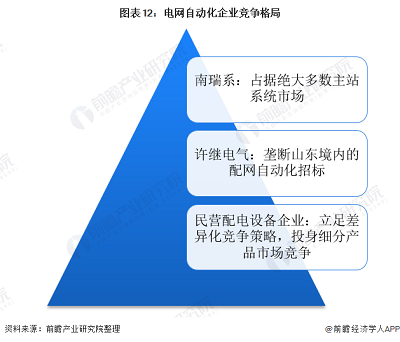

從電網(wǎng)自動(dòng)化市場(chǎng)來看,配網(wǎng)自動(dòng)化占據(jù)了其市場(chǎng)絕大部分的份額。從配網(wǎng)自動(dòng)化主站系統(tǒng)招標(biāo)情況來看,國(guó)電南瑞和北京科東為主的南瑞系占據(jù)了絕大多數(shù)的主站系統(tǒng)市場(chǎng)份額,許繼電氣則壟斷了山東境內(nèi)的配網(wǎng)自動(dòng)化招標(biāo),而非國(guó)網(wǎng)系的企業(yè)只能零星獲得少量主站和部分終端訂單,無法撼動(dòng)國(guó)網(wǎng)系企業(yè)的整體壟斷優(yōu)勢(shì)。

在此競(jìng)爭(zhēng)格局下,許多配電設(shè)備生產(chǎn)企業(yè)紛紛立足差異化競(jìng)爭(zhēng)策略,通過擴(kuò)大在某些細(xì)分產(chǎn)品市場(chǎng)的優(yōu)勢(shì)來逐步提升企業(yè)的競(jìng)爭(zhēng)力。

7、江蘇省電力自動(dòng)化行業(yè)發(fā)展遙遙領(lǐng)先

我國(guó)電力自動(dòng)化行業(yè)地區(qū)分布較不平衡,呈現(xiàn)地區(qū)壟斷的態(tài)勢(shì)。江蘇省以全國(guó)所有區(qū)域中遙遙領(lǐng)先,主要是因?yàn)閲?guó)內(nèi)電力自動(dòng)化的龍頭企業(yè)國(guó)電南瑞位于南京市,行業(yè)龍頭的快速發(fā)展和競(jìng)爭(zhēng)力的提高,自然帶動(dòng)了江蘇省電力自動(dòng)化市場(chǎng)的不斷發(fā)展。

山東省、浙江省和廣東省位于第二梯隊(duì),由于山東省內(nèi)也匯聚了如科匯電子等電力自動(dòng)化行業(yè)中競(jìng)爭(zhēng)力較強(qiáng)的企業(yè),加上政府重視電力自動(dòng)化建設(shè),出臺(tái)相關(guān)政策較多,故位于第二梯隊(duì)的龍頭位置;浙江省和廣東省分別占據(jù)一定份額的國(guó)內(nèi)市場(chǎng),且均各自擁有競(jìng)爭(zhēng)力較強(qiáng)的電力自動(dòng)化企業(yè),如浙江的華儀電力、廣東的科瑞德電氣等。

8、中國(guó)電力自動(dòng)化行業(yè)地位進(jìn)一步提高,技術(shù)差距逐漸縮小

近年來,電力自動(dòng)化相關(guān)技術(shù)創(chuàng)新處于高峰期,為電力自動(dòng)化行業(yè)的技術(shù)創(chuàng)新提供良好的技術(shù)環(huán)境。我國(guó)電力自動(dòng)化相關(guān)政策的頒布為行業(yè)的發(fā)展提供發(fā)展環(huán)境和支持,進(jìn)一步提高了電力自動(dòng)化的行業(yè)地位。經(jīng)過多年的潛心研發(fā),我國(guó)在電力自動(dòng)化控制上進(jìn)步顯著。

例如,在電力企業(yè)應(yīng)用系統(tǒng)間互相連接、數(shù)據(jù)共享、運(yùn)程控制等方面,我國(guó)大部分地區(qū)的電力部門都配備了相關(guān)的電力自動(dòng)化系統(tǒng),有效保證了電力企業(yè)的數(shù)據(jù)共享、遠(yuǎn)程控制的更好進(jìn)行。

未來在徹底解決系統(tǒng)大、結(jié)構(gòu)雜、維護(hù)難等現(xiàn)實(shí)問題,我國(guó)電力自動(dòng)化有望得以加速推廣。當(dāng)前,則還需要不斷進(jìn)行探討自動(dòng)化技術(shù),縮小與國(guó)際先進(jìn)技術(shù)的差距。

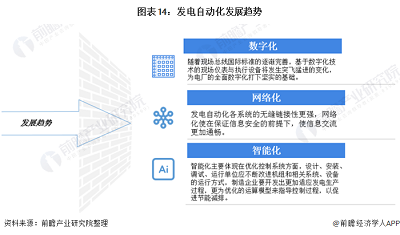

在發(fā)電自動(dòng)化方面,發(fā)電廠自動(dòng)化設(shè)備逐漸向數(shù)字化、網(wǎng)絡(luò)化和智能化方向發(fā)展,隨著現(xiàn)場(chǎng)總線國(guó)際標(biāo)準(zhǔn)的逐漸完善,基于數(shù)字化技術(shù)的現(xiàn)場(chǎng)儀表與執(zhí)行設(shè)備將發(fā)生突飛猛進(jìn)的變化,為電廠的全面數(shù)字化打下堅(jiān)實(shí)的基礎(chǔ)。

網(wǎng)絡(luò)化應(yīng)加強(qiáng)各系統(tǒng)的無縫鏈接,在保證信息安全的前提下,使信息交流更加通暢。智能化主要體現(xiàn)在優(yōu)化控制系統(tǒng)方面,設(shè)計(jì)、安裝、調(diào)試、運(yùn)行單位應(yīng)不斷改進(jìn)機(jī)組和相關(guān)系統(tǒng)、設(shè)備的運(yùn)行方式,制造企業(yè)要開發(fā)出更加適應(yīng)發(fā)電生產(chǎn)過程,更為優(yōu)化的運(yùn)算模型來指導(dǎo)控制過程,以促進(jìn)節(jié)能減排。

在電網(wǎng)自動(dòng)化方面,電網(wǎng)自動(dòng)化的不斷普及將使電力系統(tǒng)向穩(wěn)定化、簡(jiǎn)單化、集中化發(fā)展,電網(wǎng)自動(dòng)化產(chǎn)品向小型化發(fā)展。電力企業(yè)要不斷提高其自身在運(yùn)行過程中,保證電力系統(tǒng)在日常運(yùn)行過程中的穩(wěn)定性。

自動(dòng)化技術(shù)的不斷應(yīng)用,將保障電力系統(tǒng)的穩(wěn)定運(yùn)行,促使電力系統(tǒng)能夠逐漸實(shí)現(xiàn)網(wǎng)絡(luò)化。電力系統(tǒng)在實(shí)際操作過程中,基本上都是利用遠(yuǎn)程終端控制系統(tǒng)來進(jìn)行控制,一般情況下,都會(huì)利用工業(yè)控制計(jì)算機(jī)來實(shí)現(xiàn)。

電網(wǎng)自動(dòng)化的發(fā)展將使網(wǎng)絡(luò)中操作終端數(shù)量逐漸減少,是電力控制系統(tǒng)向集中化發(fā)展。隨著芯片技術(shù)、電子元器件技術(shù)的升級(jí)換代,其應(yīng)用產(chǎn)品也變得越來越小,未來,電網(wǎng)自動(dòng)化控制終端也將向小型化方向發(fā)展,降低成本、節(jié)約空間。

來源:前瞻產(chǎn)業(yè)研究院